O balanço patrimonial (BP) é eventualmente subestimado por gestores descuidados, que deixam de utilizá-lo para orientar decisões em questões que afetam as finanças de uma empresa.

Embora tratado muitas vezes como uma mera formalidade, esse é um documento contábil de rotina e importante para a estratégia de negócios.

Se bem utilizado, o balanço empresarial pode ser uma valiosa fonte de informação para ajudar uma empresa a crescer.

Em analogia, imagine que, em uma consulta ao médico, ele peça para você tirar um raio-X.

De certa forma, o BP é como se fosse uma radiografia, pois mostra como a empresa está “por dentro”.

É sobre isso que vamos falar neste texto, que explica o que é o balanço patrimonial e como ele pode ser um instrumento de controle para a empresa, apoiando seu crescimento.

Estes são os tópicos do conteúdo:

- O que é balanço patrimonial?

- Para que serve o balanço patrimonial de uma empresa?

- A importância do balanço patrimonial

- Mas, afinal, quando fazer o balanço patrimonial?

- Qual é a estrutura de um balanço patrimonial?

- O que deve ser analisado em um balanço patrimonial?

- Como fazer o balanço patrimonial na prática?

- Exemplo de um balanço patrimonial

- Como calcular o balanço patrimonial?

- Indicadores de liquidez

- Indicadores de renda

- Indicadores de dívidas

- Como deve ser o cálculo de patrimônio líquido no balanço patrimonial?

- Qual é a diferença entre DRE e balanço patrimonial?

Leia até o final para saber como fazer o balanço patrimonial de uma empresa!

Leia também:

- Educação financeira: o que é e 14 dicas para colocar em prática

- Planejamento Financeiro Empresarial: O que é, etapas e como fazer

- Risco Financeiro: O que é, como calcular, analisar e prevenir

O que é balanço patrimonial?

O balanço patrimonial é um documento contábil, no qual a empresa relata para diversos fins a sua situação material.

Ele informa o saldo de todos os ativos e bens disponíveis, assim como as obrigações e passivos aos quais está sujeita.

Você pode entender o que é balanço patrimonial comparando-o a um extrato bancário.

Quando emitimos esse documento, lá está o total de dinheiro que temos em conta, assim como os débitos lançados no período coberto.

Por isso, o BP é também um balanço empresarial, já que revela em que pé estão as finanças de um negócio.

Sua leitura dá aos gestores a compreensão exata das entradas e saídas e do status patrimonial de uma empresa, habilitando-os a tomar decisões mais bem embasadas.

Essa é apenas uma das utilidades desse documento, já que existem muitas outras possibilidades de explorá-lo.

Confira na sequência.

Para que serve o balanço patrimonial de uma empresa?

Enquanto balanço contábil, o BP tem como principal função mostrar para os órgãos tributários de onde vêm as receitas da empresa e a sua situação fiscal.

Trata-se de um registro obrigatório, conforme o art. 1.065 do Código Civil, segundo o qual:

“… ao término de cada exercício social, proceder-se-á à elaboração do inventário, do balanço patrimonial e do balanço de resultado econômico”.

Porém, o BP é muito mais que uma obrigação contábil, se analisarmos com cuidado as informações nele contidas.

Não por acaso, em certas empresas, o contador exerce funções estratégicas, como a de controller, que tem como principal missão manter as finanças no lugar e, sempre que possível, dar “insights” para a gestão.

A importância do balanço patrimonial

Voltando a usar uma analogia, seria impossível para um médico pneumologista prescrever um tratamento para os pulmões sem examinar as imagens de uma radiografia.

O mesmo ocorre com as empresas que, ao buscarem soluções para os seus desafios, precisam ter alguma fonte de informação confiável para balizar as decisões.

O BP é a principal referência para saber como andam as finanças do negócio, de modo que se possa conhecer suas reais capacidades.

Sem um balanço patrimonial, seria muito mais arriscado dar qualquer passo, seja para investir, seja para cortar gastos.

Lembre que, no contexto dos negócios, tudo gira em torno dos recursos materiais disponíveis.

Sendo assim, o BP é de fundamental importância para que a empresa saiba onde está pisando nos momentos em que tenha que mexer nas suas reservas financeiras.

Por outro lado, a falta do BP pode gerar impedimentos, inclusive de participação em licitações.

Confira a seguir alguns dos principais usos desse importante documento.

Serve como inventário da empresa

Por ser uma espécie de balanço da empresa, o BP é o referencial número 1 para dimensionar sua evolução patrimonial.

Analisando sucessivos balanços, é possível saber se a empresa cresceu ou encolheu nesse quesito.

Com isso, a gestão pode confirmar se suas estratégias estão surtindo o efeito esperado, se há falhas na sua execução ou mesmo na sua elaboração.

Todo negócio, por menor que seja, deve apresentar uma curva de crescimento com o tempo.

Essa curva é expressa pela evolução do seu patrimônio e, claro, dos seus indicadores financeiros.

O BP é fundamental nesse sentido, pois lista todos os ativos e passivos.

Sem ele, a gestão jamais tomaria conhecimento da real condição patrimonial de um negócio e, assim, seria inviável tomar decisões assertivas.

Ajuda a orientar decisões

Falando em decisão, o balanço patrimonial de uma empresa é fundamental nesse sentido porque é por ele que se pode apontar os caminhos a seguir.

Se o documento indicar uma evolução nos ativos sobre os passivos, então a gestão saberá que pode investir.

Do contrário, um BP que aponta para um passivo maior sugere que é hora de cortar gastos.

Seja qual for o cenário encontrado, é certo que somente pelo balanço patrimonial a empresa saberá como agir, face ao seu status em termos materiais e econômicos.

Some a isso o fato de estarmos na Era da Informação, em que os dados são a matéria-prima fundamental para alavancar negócios e oportunidades.

Apoio à gestão tributária

Segundo a Fecomércio-SP, o Brasil se destaca negativamente por ter um dos sistemas tributários mais complexos do mundo.

Nesse contexto, não se pode vacilar em termos fiscais, já que é por meio da contabilidade que a empresa apura e paga seus impostos.

O BP é, além de uma obrigação, um importante instrumento de apoio à gestão tributária, servindo para orientar em uma série de aspectos fiscais.

A escolha do regime tributário, por exemplo, é uma decisão estratégica que passa obrigatoriamente pela análise do balanço contábil.

É também pela sua análise que a gestão, junto com a contabilidade, saberá o quanto a empresa está pagando de impostos e se vale a pena ou não mudar de regime.

Isso para não falar do controle tributário geral, que permite à empresa monitorar constantemente o quanto dos seus recursos estão indo para pagar impostos e encargos.

Mas, afinal, quando fazer o balanço patrimonial?

Via de regra, o BP é feito anualmente como consolidação dos resultados de um exercício.

Talvez por isso, há quem pense que se trata da mesma coisa que a Demonstração do Resultado do Exercício, a DRE.

A diferença principal está no objetivo de cada documento.

Enquanto o BP informa a situação patrimonial da empresa sem expressar resultados, a DRE tem como finalidade dizer se houve lucro ou prejuízo.

Outra diferença é a periodicidade.

Embora possa ser feito em períodos mais curtos, o balanço patrimonial geralmente engloba os números de um ano.

Já a DRE é um documento emitido mensalmente na maioria das empresas, ainda que também possa ser feito em períodos mais espaçados.

Qual é a estrutura de um balanço patrimonial?

Todo balanço contábil é montado conforme o método de partidas dobradas, que consiste apenas em dividir as operações de uma empresa em ativos e passivos.

Os ativos ficam do lado esquerdo, onde é lançado tudo que representa um bem, um direito já recebido ou a receber, desde que seja relativo ao período contabilizado.

No lado direito ficam os passivos, compostos pelos custos, despesas e obrigações a encargo da empresa.

O BP, no caso, usa as partidas dobradas conforme o esquema abaixo:

| Ativo | Passivo |

| Bens e Direitos Patrimônio Líquido (se positivo) | Obrigações e despesas Patrimônio Líquido (se negativo) |

| TOTAL | TOTAL |

Vamos ver a seguir como cada um desses itens é discriminado e o que entra em cada uma dessas rubricas.

Ativos

Tudo que somar ao patrimônio da empresa pode ser considerado como um ativo, inclusive bens que geram obrigações, os quais são considerados ativos imobilizados ou permanentes, elencados no ativo não-circulante.

Já no ativo circulante entram as receitas que apresentam maior liquidez, ou seja, tudo que for dinheiro ou que possa ser convertido rapidamente em dinheiro.

Entre as principais rubricas que compõem o ativo circulante, temos:

- Dinheiro em caixa ou em contas bancárias

- Aplicações financeiras, desde que possam ser imediatamente resgatadas

- Impostos a recuperar no curto prazo

- Dívidas e duplicatas a receber e contas de clientes

- Bens em estoque.

Passivos

Contabilisticamente falando, passivo é tudo que representa uma dívida ou uma obrigação para a empresa.

Assim como os ativos, é dividido em circulante e não-circulante, dependendo da liquidez.

No passivo circulante, costumam entrar:

- Salários de funcionários

- Fornecedores

- Empréstimos

- Encargos

- Impostos.

Há quem prefira categorizar como passivo circulante todas as despesas que tenham prazo de vencimento períodos menores que um ano.

Dessa forma, tudo que vencer após 12 meses entra automaticamente na conta do passivo não-circulante.

Outra maneira de se referir ao passivo circulante é “passivo exigível em curto prazo”.

Como exemplos disso, temos as despesas com concessionárias, mensalidades e tudo que possa representar uma obrigação com prazo de vencimento exíguo.

Patrimônio Líquido

Na conta do BP entra também o patrimônio líquido, que é composto pelas seguintes rubricas contábeis:

- Capital social

- Patrimônio líquido negativo

- Ajustes de avaliação patrimonial

- Ações em tesouraria

- Reservas de lucros e de capital.

Em contabilidade, o patrimônio líquido é a diferença entre ativos e passivos, podendo ser positiva ou negativa.

Nas rotinas contábeis, o patrimônio líquido é analisado por um documento próprio, a Demonstração das Mutações do Patrimônio Líquido (DMPL).

Consiste em um resumo da movimentação registrada em um dado exercício no patrimônio líquido e em todas as contas que dele façam parte.

Estrutura dos Ativos e Passivos

Como vimos, ativos e passivos se estruturam da mesma forma, ou seja, circulante e não-circulante.

É tarefa da contabilidade categorizar corretamente cada uma das rubricas contábeis, de maneira a traduzir com fidelidade o status patrimonial da empresa.

Um BP em que a estrutura dos ativos e passivos não é observada será um documento falho, inconsistente e portanto inválido.

Nas empresas que dispõem de profissionais de compliance, os BPs podem inclusive ser revisados, a fim de detectar eventuais inconsistências.

Essa é também uma forma de prevenir fraudes, já que um balanço também pode ser “maquiado” para encobrir desvios e golpes contra o patrimônio.

Veja a seguir de que maneira um balanço patrimonial deve ser analisado.

O que deve ser analisado em um balanço patrimonial?

Como vimos, o BP é também um balanço empresarial, pelo qual a gestão da empresa toma conhecimento da evolução (ou não) dos seus bens materiais.

Assim, a primeira coisa a ser analisada no BP é o resultado da diferença entre ativos e passivos.

Se essa conta apresentar saldo positivo, sinaliza para um negócio superavitário, portanto, lucrativo, ainda que esse não seja um resultado absoluto.

Por outro lado, se o resultado for negativo, indica que a empresa está operando com baixa liquidez, ou seja, sem recursos suficientes para dar conta das suas atividades.

Outra preocupação que um BP negativo gera é em relação ao capital de giro.

No vermelho, a empresa não dispõe de dinheiro para pagar as suas contas sem se expor a atrasos, o que pode levar ao endividamento que, se não for sanado rápido, pode tornar-se crônico.

Veremos isso mais à frente, ao detalhar os indicadores aplicados no BP.

Como fazer o balanço patrimonial na prática?

Agora que você conhece o documento e sua estrutura, fica a questão: como fazer o balanço patrimonial?

Como veremos nesta sequência de etapas, trata-se mais de organizar corretamente as rubricas contábeis do que fazer contas:

- Liste todos os ativos e passivos da companhia, categorizando-os conforme a sua natureza ao lançá-los no balanço

- Faça a conciliação dos saldos contábeis, comparando-os com os livros diários (se houver) e extratos bancários

- Dependendo do resultado, faça a reclassificação das contas patrimoniais, de modo a demonstrar um quadro atualizado

- Use outros indicadores (como os que vamos ver mais à frente) para saber se o negócio teve prejuízo ou lucro

- Para finalizar, classifique ativos e passivos, listando os resultados positivos como lucros e os negativos na categoria de prejuízos acumulados.

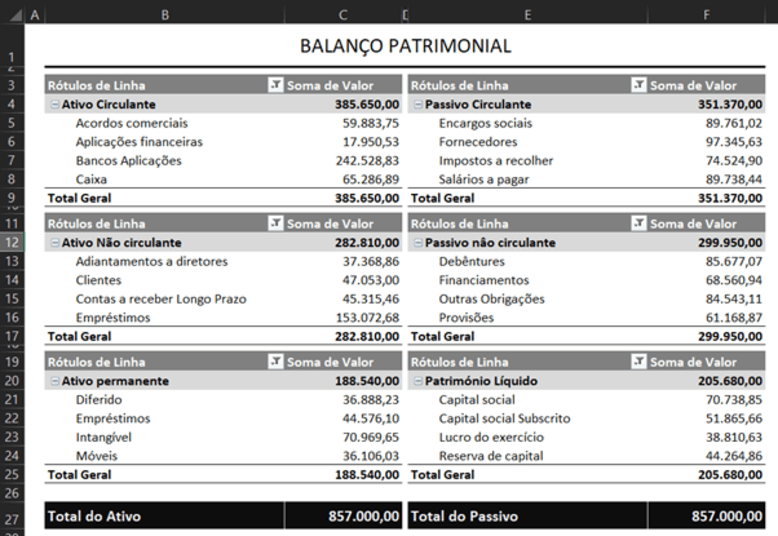

Exemplo de um balanço patrimonial

Para ficar ainda mais claro como fazer o balanço patrimonial, nada melhor do que um exemplo prático da sua estrutura.

Acompanhe:

| Balanço Patrimonial | |

| Ativos | Passivos |

| Bens + Direitos | Obrigações com terceiros |

| Patrimônio Líquido | |

| Obrigações com a empresa, tais como acionistas, diretores e outros | |

| Total de Ativos………… R$ | Total de Passivos………………R$ |

Veja um outro exemplo de balanço patrimonial de uma empresa:

Como calcular o balanço patrimonial?

O balanço da empresa só terá credibilidade e consistência se cada um dos itens lançados corresponder fielmente à realidade.

Isso pode ser obtido utilizando os três indicadores que compõem um BP: os de liquidez, de renda e de dívidas.

Conheça cada um deles na sequência e como são calculados.

Indicadores de liquidez

Como o termo sinaliza, os indicadores de liquidez se referem aos ativos disponíveis imediatamente ou no curto prazo.

Para saber quais são eles, aplique as fórmulas abaixo:

- Liquidez corrente: ativo circulante / passivo circulante

- Liquidez imediata: disponível / passivos circulantes

- Liquidez seca: (ativos circulantes – estoques) / passivos circulantes

- Liquidez geral: (ativos circulantes + realizável em longo prazo) / (passivo circulantes + exigível em longo prazo).

Indicadores de renda

Já os indicadores de renda são usados para classificar as fontes de receitas da empresa.

No BP, calculamos três deles:

- Retorno sobre patrimônio líquido: lucro líquido / patrimônio líquido

- Retorno sobre os ativos: lucro líquido / ativo total

- Giro de ativos: vendas / ativo total.

Indicadores de dívidas

Para gerar insights ainda mais valiosos, é preciso também calcular os indicadores de dívidas.

O termo não deixa muita margem para dúvidas sobre o seu significado, sendo composto por dois indicadores fundamentais:

- Endividamento: passivo total / ativo total

- Grau de endividamento: passivo / patrimônio líquido.

Cada um desses indicadores e seus sub indicadores servem para compor um panorama mais abrangente da situação patrimonial da empresa, facilitando a tomada de decisão.

Como deve ser o cálculo de patrimônio líquido no balanço patrimonial?

O balanço da empresa é, em resumo, o resultado da conta usada para aferir o seu patrimônio líquido, cuja fórmula é:

- Patrimônio líquido = ativos – passivos.

Há contadores que fazem o registro do patrimônio líquido do lado direito, não importa se ele for negativo ou positivo, enquanto outros o inserem do lado esquerdo.

Seja como for, o mais importante é que ele reflita com 100% de precisão o status patrimonial da empresa.

Isso, como vimos, depende do cálculo de uma série de indicadores.

Qual é a diferença entre DRE e balanço patrimonial?

Vimos antes que DRE e BP se diferenciam basicamente no que diz respeito aos prazos e objetivos.

Sobre o BP, pode-se dizer que é um registro mais estático, embora nele sejam feitos cálculos que sugerem lucro ou prejuízo.

A DRE, por sua vez, é um documento usado não apenas para fins contábeis, mas também para valoração de uma empresa.

Tanto que, para boa parte das empresas, a DRE anual é obrigatória e deve ser publicada para que o mercado tome conhecimento dos seus resultados.

Essa é uma forma de proteger os investidores na Bolsa de Valores de possíveis fraudes contábeis, engendradas para fazer com que as ações de uma empresa tenham mais valor do que realmente têm.

Conclusão

Neste texto, entendemos o que é balanço patrimonial e como usá-lo a favor da tomada de decisões na empresa.

Vimos que se trata de um registro fundamental, não só para cumprir a lei, mas para avaliar a saúde financeira e patrimonial de um negócio.

Se gostou do conteúdo, não pare por aqui.

Continue lendo os artigos sobre Administração e Empreendedorismo publicados no blog da FIA e some conhecimentos essenciais para a vida, carreira e negócios!