Se você acompanha o noticiário ao menos eventualmente, já deve ter lido ou ouvido sobre a queda de juros no Brasil, que se acentuou ao longo de 2016.

A grande questão a entender é: de que forma isso afeta você, seja na hora de comprar, de investir ou de poupar?

É justamente o que vamos esclarecer ao longo deste artigo.

Por um lado, temos um cenário que pode facilitar a tomada de empréstimos, estimular o consumo e movimentar a economia.

Por outro, há a sinalização de que investimentos em renda fixa – os preferidos do brasileiro – não são mais tão rentáveis.

Esses são apenas alguns dos efeitos que a queda dos juros traz para a sua vida.

Nesta leitura, vamos explicar em detalhes cada um deles, o que vai ajudar você a entender melhor as repercussões econômicas e planejar suas próximas ações de modo mais assertivo.

Veja os tópicos que serão abordados a partir de agora:

- O que é a Queda dos Juros?

- O que é a Taxa Selic?

- O que significa a Taxa Selic baixa?

- Para que serve a Taxa Selic?

- Histórico da Selic 2018/2019

- Qual a importância da Queda dos Juros no Brasil?

- Quais os impactos e oportunidades com a Queda dos Juros no Brasil (Selic)?

- Impactos negativos da Queda dos Juros.

Boa leitura!

O que é a Queda dos Juros?

A queda dos juros na economia brasileira tem como principal razão os cortes na meta da Taxa Selic.

A sua redução, promovida a partir de reuniões do Copom (Conselho de Política Econômica do Banco Central), traz impactos diretos sobre o crédito, além de incentivar o consumo no país e influenciar na rentabilidade de investimentos.

Para compreendermos como isso acontece, é preciso primeiro entender a formação dos juros em uma economia.

Legalmente, os bancos que atuam no Brasil precisam manter um valor em forma de depósito compulsório no Banco Central, diariamente. A medida visa diminuir problemas de inflação, controlando a quantidade de dinheiro em circulação.

No entanto, com o grande número de movimentações bancárias ocorridas todos os dias, nem sempre as instituições conseguem cobrir o depósito mínimo obrigatório.

Ao fim do dia, os bancos que têm déficit e precisam de dinheiro tomam empréstimos com outras instituições bancárias. Dessa forma, eles conseguem se adequar às normas legais.

Os empréstimos interbancários são de, no máximo, 24 horas e têm baixo risco. Isso ocorre porquê, além do curto prazo, as operações são lastreadas com títulos públicos.

Esses títulos, por sua vez, são papéis emitidos pelo Tesouro Nacional. É como um banco do governo para a captação de empréstimos, através da venda de títulos.

Os papéis têm o objetivo de custear as operações e financiamentos. Em troca, os compradores dos títulos públicos são remunerados de acordo com a Taxa Selic.

Voltando à operação interbancária, quando o banco tomador de empréstimo vai pagar a operação ao credor, ele o faz com o acréscimo de juros.

Com essas duas informações sobre juros – pagos pelo Tesouro Nacional e entre os bancos – chegamos à formulação da Taxa Selic.

É através dela que vamos compreender, de fato, o que é a queda dos juros.

Confira a seguir.

O que é a Taxa Selic?

A partir do contexto de cessões e tomadas de empréstimo com pagamento de juros, que acabamos de abordar, é que vamos entender a Taxa Selic.

A Selic é a taxa básica de juros. A sigla representa Sistema Especial de Liquidação e Custódia e trata, em resumo, desta remuneração entre operações que vimos anteriormente.

A taxa é definida pelo Copom e funciona como uma espécie de bússola para todas as demais taxas de juros do país.

A Selic pode ser dividida em Selic Over e Selic Meta:

- Taxa Selic Over: representa a taxa de juros praticada entre bancos no período máximo de 24 horas. A palavra “Over” vem de “Overnight” e é aplicada porque as operações acontecem de um dia para o outr

- Taxa Selic Meta: é a menor taxa de juros de uma economia. A Selic Meta é definida pelo Copom e determinará as demais taxas de juros. Os títulos públicos são remunerados com base na taxa Selic. Além disso, outros investimentos tomam a taxa como indexador.

Fica claro que a Selic é a taxa fundamental da economia nacional, uma vez que é sobre ela que todas as taxas de juros serão determinadas.

Assim, o Tesouro Nacional remunera os compradores de títulos públicos.

Os bancos compram os títulos e realizam empréstimos entre si, cobrando juros maiores do que o dos títulos públicos – que asseguram o capital emprestado.

Ou seja, as operações interbancárias de empréstimo são com juros maiores do que os da Selic.

Na sequência, todas as demais taxas de juros cobradas pelas instituições financeiras (financiamentos, empréstimos, cheque especial, entre outros) têm valores superiores ao valor da Selic, que cumpre o seu papel de taxa básica de juros do país.

O que significa a Taxa Selic baixa?

A definição da Taxa Selic Meta pelo Copom é uma base sobre a qual todas as demais alterações de indicadores serão realizadas.

Para que a meta seja alcançada, o Banco Central faz operações no mercado, aumentando ou diminuindo a oferta de títulos públicos.

Dessa forma, pela lei da oferta e demanda, as taxas de juros tendem a se regular e, assim, chegar ao valor desejado.

Como exemplo, considere que a meta de Taxa Selic seja de 4,5% ao ano, mas que a média de mercado alcance 6% – ou seja, acima do valor esperado.

Para diminuir o valor e ficar na meta, ocorre a compra títulos públicos no mercado. Com a redução da oferta, o valor dos papéis sobe e a rentabilidade diminui.

Nesse sentido, o valor dos juros pagos também cai e, então, o Banco Central induz a queda até chegar ao patamar desejado.

O mesmo ocorre na direção contrária. Caso os juros estejam abaixo do valor da meta de Taxa Selic, o Bacen lança mais títulos no mercado. Com o aumento da oferta, o preço cai e os juros sobem.

Mas o que significa dizer que houve queda dos juros – ou redução da Taxa Selic?

Lembre que a Selic é a taxa básica de juros e todas as demais são determinadas a partir dela.

Desse modo, quanto maior a taxa Selic, maiores os juros da economia.

Na mesma medida, quanto menor a meta da taxa Selic, menores serão os juros cobrados pelo crédito no mercado.

Com a queda da Selic, todas as demais taxas também são reduzidas e, assim, a economia tende a se movimentar.

Para que serve a Taxa Selic?

A principal função da Taxa Selic é nortear as outras taxas de juros da economia.

Sendo o valor básico para as operações interbancárias, a definição de uma meta acaba por afetar toda a economia nacional.

O percentual estabelecido causa impacto nas operações bancárias e, consequentemente, nos custos financeiros de empresas e pessoas físicas.

Dessa maneira, qualquer mudança na Taxa Selic afeta desde as grandes operações de negócios até o preço do pãozinho, impactando diretamente a todo brasileiro.

Além disso, diversos investimentos são indexados na Taxa Selic. Assim, oscilações no seu valor podem representar mais ou menos rentabilidade.

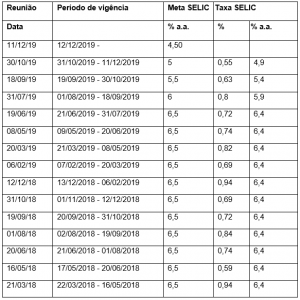

Histórico da Selic 2018/2019

A Selic fechou 2019 no menor índice da história, a 4,5% ao ano.

Confira na tabela abaixo, divulgada pelo Banco Central, o comportamento histórico da taxa nos dois últimos anos.

Qual a importância da queda dos juros no Brasil?

Historicamente, o Brasil é um país de juros altos. Segundo levantamento realizado pela Fundação Getúlio Vargas (FGV) e publicado pelo Jornal O Globo, a taxa brasileira é a sexta maior de um grupo de 37 países.

Apenas Argentina, Turquia, México, Rússia e África do Sul têm juros maiores do que o Brasil.

Isso significa dizer que o crédito é muito caro para o brasileiro. Seja uma empresa, seja uma pessoa física, o custo para conseguir dinheiro emprestado no Brasil é bastante elevado.

Dessa maneira, os planos seguem na gaveta e os investimentos ficam travados, uma vez que faltam condições de pagamento de altos juros para conseguir financiar as operações.

Em contrapartida, a queda dos juros alivia um pouco essa tensão.

Assim, a oferta de crédito no mercado financeiro passa a ser mais barata e há incentivo para o giro de dinheiro no mercado.

Como consequência, mais empresas captam recursos para suas operações, movimentando a economia.

Além disso, as pessoas físicas também têm maior acesso ao crédito, fomentando o consumo.

Por fim, o pagamento de dívidas fica menos caro e a inadimplência tende a cair em tempos de juros mais baixos.

Por outro lado, a redução da Taxa Selic desestimula o investimento em renda fixa. Assim, a compra de ações e títulos privados, além de fundos imobiliários, fica mais atrativa para o investidor em tempos de juros menores.

Afinal, com a Taxa Selic muito próxima às taxas de inflação, o retorno em compra de títulos públicos torna-se muito pequeno.

Por isso, em tempo de quedas de juros, o investidor deve ficar atento às aplicações que oferecem melhores possibilidades de ganhos financeiros.

Vamos falar sobre elas ainda neste artigo.

Quais os impactos e oportunidades com a queda dos juros no Brasil (Selic)?

Até aqui, entendemos como a taxa Selic – taxa básica de juros – influencia a economia brasileira.

Fizemos todo o percurso para compreender as operações interbancárias e as transações lastreadas em títulos públicos.

Em seguida, observamos a importância dos cortes na Taxa Selic na rotina do brasileiro.

Agora, vamos ver em detalhes os impactos causados pela queda dos juros em questões financeiras importantes.

Confira nos tópicos abaixo como você pode aproveitar a redução da meta da Taxa Selic para utilizar melhor seu dinheiro.

Renegociação de dívidas

Os bancos operam e fazem seu lucro através do spread bancário.

Os ganhos se dão a partir da oferta de dinheiro e de serviços financeiros àqueles que não os têm. Para isso, cobram tarifas e juros dos tomadores de empréstimo.

Os juros cobrados (em cessões de empréstimo) pelos bancos devem ser superiores aos valores que pagam como remuneração. Essa diferença entre a quantia recebida e a paga é o famoso spread bancário.

Dentro desta conta também entra a Selic – lembrando que ela é a taxa básica sobre a qual os outros juros são calculados.

Assim, quando a Selic diminui, a tendência é que os bancos também diminuam a cobrança de juros sobre as dívidas.

Em efeito cascata, todos os credores tendem a reduzir o valor cobrado dos inadimplentes.

Portanto, a queda dos juros é um bom momento para renegociar dívidas com os credores.

Afinal, com a diminuição dos percentuais, os valores a pagar pelo atraso ficam menores.

Dessa forma, além de honrar com a quitação e se sair de cadastros negativos, o inadimplente diminui seus custos de pagamento.

Investimentos na Bolsa

Investimentos em renda fixa são corrigidos por um indicador, que pode ser a própria Selic ou o CDI (Certificado de Depósito Interbancário), que segue muito de perto a taxa básica da economia.

Assim, quando há queda dos juros, os investimentos em renda fixa também reduzem a sua rentabilidade e se tornam menos atrativos.

É nesse cenário que cresce o interesse por aplicações em renda variável, sendo a compra e venda de ações na Bolsa de Valores a mais comum.

Elas não são afetados pela Selic, ao menos não diretamente.

Contudo, a queda dos juros gera efeitos positivos na economia e isso faz aumentar o valor de empresas que negociam suas ações no mercado de capitais, aqui operado pela B3.

É essa valorização que puxa para cima a própria rentabilidade do investimento.

E isso explica porque tanta gente tem experimentado a Bolsa: já são mais de 1,5 milhão de investidores, com alta anual de 95%.

Mas atenção: a renda variável é indicada a um perfil mais agressivo, que lida bem com riscos e os assume em troca de uma possibilidade de retorno maior, a qual pode ou não se confirmar.

Aplicações isentas de IR

Se o perfil do investidor é conservador, há uma solução de menor risco que a renda variável.

Uma forma de evitar a corrosão dos investimentos em renda fixa, em momentos de queda dos juros, é optar por aplicações isentas de Imposto de Renda (IR).

Esse é o caso, por exemplo, das Letras de Crédito Imobiliário e do Agronegócio (LCI e LCA).

Apesar de a sua rentabilidade bruta ser semelhante a de outros produtos de renda fixa, o fato de não sofrer descontos do imposto a torna mais atrativa.

Ou seja, o rendimento líquido, que efetivamente chega ao bolso do investidor, costuma ser maior.

Qual a relação entre juros e os fundos imobiliários?

Um fundo imobiliário, também conhecido pela sigla FII, é como um condomínio no qual seus participantes compram cotas e, juntos, ampliam a sua capacidade de investimento.

Esse tipo de aplicação também tem crescido como alternativa à renda fixa.

O investimento de um fundo pode se dar sobre aluguéis de imóveis, construção e venda de empreendimentos, shopping centers e outros projetos do setor.

Em todos os casos, há um gestor que administra o fundo, sendo remunerado por isso.

Os juros impactam esse tipo de investimento de forma direta.

Afinal, com a redução das taxas e o consequente aumento na procura por financiamentos, o mercado imobiliário se mostra aquecido, valorizando as propriedades alvo das aplicações.

Impactos Negativos da Queda dos Juros

Acabamos de conferir os principais benefícios gerados à economia pela queda dos juros.

Mas também há perdas, como veremos agora.

Basicamente, elas se concentram na redução da rentabilidade da renda fixa.

Hoje, produtos com essa classificação se tornam menos atrativos, geram baixo retorno e devolvem ao investidor um retorno real muito baixo, descontada a inflação.

Vamos entender quais aplicações mais têm sofrido com os juros baixos.

Tesouro, LCI, LCA, CDB e aplicações de renda fixa

Entre os títulos públicos, o Tesouro Selic está entre os mais afetados, já que é corrigido justamente pela taxa básica de juros.

As Letras de Crédito LCI e LCA, apesar de contarem com isenção do Imposto de Renda, são corrigidas pelo CDI, cuja taxa é muito parecida com a Selic. Ou seja, na prática, remuneram pouco o investidor neste momento.

O mesmo ocorre com o CDB (Certificado de Depósito Bancário), um título bancário que costuma ser indexado ao CDI e ainda sofre descontos do IR.

Vale ainda citar a poupança, aplicação financeira preferida de 88% dos brasileiros.

Para a popular caderneta, o cenário é ainda pior. Sua rentabilidade considera a Selic no cálculo, mas remunera abaixo dela.

Ou seja, em 2019, quem manteve dinheiro na poupança perdeu dinheiro: mais precisamente, ficou 0,05% mais pobre.

Essa foi a diferença entre o retorno da aplicação e a inflação oficial registrada no Brasil no período.

Conclusão

Como vimos ao longo deste artigo, a queda dos juros é importante para a economia, gera impactos positivos, mas também obriga muitos investidores a mudar o foco de suas aplicações financeiras.

Com a Selic a 4,5% ao ano, outros efeitos são esperados para os próximos meses.

Em comum, todos eles prometem movimentar a economia, estimular o consumo e fazer o dinheiro circular.

E por falar em dinheiro, use as informações que você conferiu neste artigo para decidir qual destino dará às suas economias.

Caso deseje estudar mais a respeito, vale recorrer a um dos cursos da FIA (Fundação Instituto de Administração), a exemplo do programa EAD Mercado Financeiro e IPO ou da pós-graduação de Operador do Mercado Financeiro.

Se ficou alguma dúvida ou quer dar sua opinião, deixe um comentário.